密歇根大学费用需要多少?_密歇根大学现货金价

1.最近黄金大跌适合投资嘛?目前形势如何?什么原因导致的黄金大跌

2.现在的黄金价格是多少?会涨或者会跌吗?

3.2010年3月15日黄金走势

4.黄金现货(天通金)做空 根据MACD分析 请专家写出几条做空的依据

最近黄金大跌适合投资嘛?目前形势如何?什么原因导致的黄金大跌

黄金一直作为传统的保值产品而为人们津津乐道,但其保值的方式还是在于能够在危机关头兑换成现金,而当现金为王成为人们共识之时,黄金的保值及避险能力便荡然无存,而是变为人们可以自由取现的机。

本周有消息称塞浦路斯准备抛售黄金以筹集现金,市场担心欧元区其他国家亦会步塞国后尘,金价大幅承压,美国周五连续出炉的几个重要经济数据均弱于预期,避险情绪升温,现金需求进一步加剧了金价的跌势。

日内现货黄金于欧洲时段伊始自1560附近连续暴跌至1480一线,跌幅超过5%。从技术走势上看,黄金跌破其自2011年7月以来的箱体支撑,并强势下破1500大关,长期下行趋势的启动得到确认,后市恐会开启一轮持续多年的漫漫熊市。

塞浦路斯周四(4月11日)表示,出售黄金储备是考虑的筹集资金方式之一,但是决定权完全在中央银行。

欧盟执委会准备的一份塞浦路斯融资需求评估报告显示,塞浦路斯已同意出售部分黄金储备,以筹资约4亿欧元来满足部分纾困资金需求。 而塞浦路斯发言人:抛售黄金储备是为援助融资的选项之一。

但是塞浦路斯央行女发言人当天早些时候否认了有关出售黄金的报道。她说,出售黄金的事情以前从来没有讨论过,现在也没有讨论此事。

由于塞浦路斯出售黄金储备以应付融资需求,像意大利和葡萄牙等高负债欧元区国家恐面临运用黄金储备的压力。其他受困欧元区国家或将注意到这一点。像葡萄牙、爱尔兰、意大利、希腊和西班牙总共持有超过3,230吨黄金,按当前价格计算合计近1,250亿欧元。 这些黄金储备中最大的部分属于意大利,约2,451.8吨。但葡萄牙和西班牙也各自持有数百吨黄金。

在葡萄牙的外汇储备中,黄金占到了逾90%。在意大利外汇储备中,黄金则占72.2%。相比之下,黄金在印度外汇储备所占比例仅为不到10%。

SK.Hart Management投资分析师Milko Markov称,如果塞浦路斯问题能够撼动黄金市场,则有很多理由为金价走势感到担忧,因塞浦路斯后面还有斯洛文尼亚,匈牙利,葡萄牙,西班牙和意大利。

他另外指出,黄金成败在此一举,市场若不能承受不住塞浦路斯抛金带来的压力,则黄金只有熊市一条路。

美数据惨淡加剧金价跌势

周五公布的报告显示,美国 4月 密歇根大学消费者信心指数初值 72.3,预期78.5,不及预期且创下去年7月以来的最低记录。

3月密歇根消费者信心指数的终值为78.6点。据MarketWatch调查,经济学家对4月消费者信心初值的平均预期高达79.3点。

美国2月商业库存和销售月率双双增长,但其中商业库存增长月率低于预期。

报告显示,今年2月,美国商业库存总额增至1.6421万亿美元,比前一个月修正后的数据微增0.1%,比2012年同期增长4.9%;当月商业销售额为1.2687万亿美元,比前一个月增加1.2%,比2012年同期增加3.7%。

美国3月零售销售月率意外下滑,汽油消费大幅走低,其他领域的销售表现各异。

数据显示,美国3月零售销售月率萎缩0.4%,至4182.8亿美元,预期为持平,前值修正为上升1.0%,初值上升1.1%。3月零售销售较上年同期走高2.8%。

零售销售是美国消费者支出中的重要组成部分,而消费者支出占美国经济总量的逾三分之二。

美国数据不佳拖累股市并加剧了金价的跌势。

比塞国抛金更恐怖的是什么?

巴克莱资本(Barclays Capital)表示,不管塞浦路斯央行抛售黄金的可能是否吓到了黄金市场,如果黄金ETP持续流出的话,黄金市场将面临更大的风险。

周中消息称塞浦路斯希望本国央行抛售部分黄金以换取救助的部分资金,但是央行发言人随后否决称这样的决议需要有央行委员会通过。塞浦路斯可以抛售10.4公吨的黄金。

该银行表示,但是,更大的担忧是欧洲央行是否被要求来满足金融市场需求。

巴克莱银行称:“中央银行对黄金的购买补充去年黄金珠宝的疲软需求,而该国央行抛售10吨的黄金能够被市场吸收,尤其是考虑到中国最近数周需求强劲的情况下。”

该银行还称:“黄金ETP单日流出加大,仅周三净流出就达17.4吨。我们的观点是,黄金ETP的持续流出对黄金市场下跌的风险更大。”

高盛:黄金已经启动漫漫熊市

高盛再次大幅下调金价预期12个月黄金目标价下调至每盎司1390美元,前值1550美元;在高盛之前,瑞银已于本周二将2013年金价预期从每盎司1900美元下调至1740美元。高盛主要认为黄金循环周期可能已经开始扭转。ETF持有量很有可能受更长期配置驱动,而非短期交易。最新的黄金ETF持仓量崩溃反映长期熊市的开始。

FX168时尚版

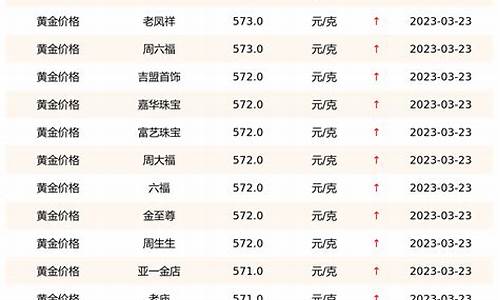

现在的黄金价格是多少?会涨或者会跌吗?

7.19,今天的黄金开盘价:国际价1192,国内价260.3。

按照今天的分析,基本面进展未对金价构成支撑作用,上周多次测试阻力区1216-1218无果后下行,日图技术走势上K线处于布林中轨之下,上周五通胀数据公布后遭遇抛盘打压,跌破此前箱体下限,投资者可于阻力档1203入空,下档第一支撑位和第二支撑位分别为1186及1180。所以还会有跌的机会!

2010年3月15日黄金走势

上周五,国际金呈现冲高回落走势,上探日内高点1119美元后遭遇前期高点1120美元抛压,急速跌破60日平均线1108美元及1100美元关口,录得两周新低1098.25美元。欧元区1月工业生产创1990年1月以来最大月度升幅,且为2008年4月以来首次年率增长。加上希腊赤字削减好于预期,风险偏好情绪升温,打压美元指数滑落至79.68,提振金价挑战1119美元。但美国数据好坏不一,其中美国3月密歇根大学消费者信心指数初值降至72.5,刺激了美元的避险买盘,打压油价走软,拖累金价急挫1100美元。今早,英国3月Rightmove房价指数逊于预期,英镑领跌高风险资产,油价急挫1.40%,国际金维持在1103-1105美元窄幅整理,上海黄金暂时持稳242.00。短线偏向区间震荡节奏,关注国际金1100美元关口的支持作用。焦点转向欧元区第四季度季调后就业人数,美国2月工业产出等数据,以及3月纽约联储制造业指数等重要数据。日线图显示,多条短期平均线黏合向下,对上海黄金构成压制。小时图显示,MACD指标于零轴下方走缓,RSI指标于30走平,表明上海黄金遭遇245.00强劲阻力,反弹动力不足,仍有惯性下探的风险。预计短期,上海黄金将在242.00-244.00区间强势整理,若反弹未能突破245.00,则有望回落240.00一线寻求支持。短线交易策略:我们将在245.00沽出上海黄金,在240.00-242.00区间平仓,在247.00止损。或者,超短线而又激进的投资者可在242.00轻仓尝试做多上海黄金,在244.50-245.00区间平仓,在241.50止损。

上海白银短线交易策略:建议在3960-30区间做空上海白银,在3900平仓,在4020止损

黄金现货(天通金)做空 根据MACD分析 请专家写出几条做空的依据

美GDP疲弱刺激金价重返1180,非农数据或添风险

上周金价先抑后扬,周初受到黄金ETF基金大幅减仓打压市场人气影响而大幅下挫,上周三曾一度跌破穿1160美元,此后因美国公布的一系列经济数据显现该国或有陷入双底衰退的可能,同时美联储官员称美国陷入“日本式通缩”的风险加剧,加重市场的担忧情绪,从而抬升金价,而上周五公布的美国疲弱GDP数据更是进一步刺激金价大幅上扬并重新返回1180美元上方。金价上周最高1194.7美元/盎司,最低1156.8美元/盎司,报收于1180.7美元/盎司,比前一周五1189.1美元/盎司小幅下滑8.5美元,周跌幅0.71%,周K线图形呈现一根延五周均线持续第六周惯性下滑的长下引小十字阴线。上周五金价最高1183.5美元/盎司,最低1165.7美元/盎司,报收于1180.7美元/盎司,比前一交易日大幅上涨12.7美元,日涨幅1.09%,日K线呈现一根延5日均线持续强劲反弹向均线密集区回归的中阳线。白银上周最高18.25美元/盎司,最低17.30美元/盎司,报收17.98美元/盎司,较前一周五18.10美元小幅下滑12美分,周跌幅0.66%,周线图形呈现一根延五周均线振荡整理的长下引小阴线。白银上周五最高18.11美元/盎司,最低17.49美元/盎司,报收于17.98美元/盎司,比前一交易日大幅上涨31美分,日涨幅1.75%,日K线呈现一根在日均线密集区持续反弹上扬的小阳线。美元指数上周五最高81.,最低81.46,报收81.57,比前一交易日微幅下跌5点,日跌幅0.06%,日K线呈一根延5日均线持续单边下滑的长上引小阴线。原油上周五盘中最高79.05美元/桶,最低76.83美元/桶,报收78.95美元/桶,比前一交易日小幅上涨59美分或0.75%,日K线呈现一根延5日均线持续反弹上扬的长下引小阳线形态。

美国劳工部上周五表示,美国第二季度疲弱经济压制了美国薪资,因为较高的失业水平抑制了工人要求较高薪资的能力。第二季度劳工成本指数季比增长0.5%,符合预期中值。薪资增长0.4%,雇主的成本增长0.6%。第二季度就业成本年增1.8%,2009年6月的就业成本也年增1.8%。就业成本指数衡量的是劳工成本,包括成本、薪资成本。经济弱势抑制压制着美国的薪资成本,较高的失业水平弱化了工人要求高工资的能力。由于劳工成本似乎温和,并不对通胀带来压力,美联储可以通过较低的短期利率来支持疲弱的经济。在过去一年的多数时间,经济一直适度增长,但数据表明年中的复苏丧失了动力。第二季度和地方工人的补偿金增长了0.6%,私营部门的薪资和增长了0.5%。

美国上周五最新公布的报告显示,7月初较为消极的消费者信心在下半月有所好转,但仍创出2009年3月以来的新低。数据显示,美国7月密歇根大学消费者信心指数由初值的66.5上修为67.8,预期67.0,但低于6月的终值76.0。此外,7月密歇根大学现况指数终值为76.5,6月终值为85.6;预期指数终值为62.3,6月终值为69.8。同时,该报告显示,密歇根大学消费者信心指数以及现况指数为2009年11月以来的最低水平,预期指数为2009年3月以来的最低水平。消费者对于经济的态度通常都受到劳动力市场的左右,目前的就业环境非常疲软。6月私营部门仅新增83,000个就业岗位,失业率也维持在9.5%的高位。

关注本周的重要数据和有,周一的美国6月营建支出、美国7月ISM产出指数、美国7月ISM制造业购经理人指数;周二的欧元区6月生产者物价指数、美国上周ICSC-高盛连锁店销售、美国6月个人消费支出物价指数、美国6月NAR季调后成屋签约销售指数、美国6月工厂订单、美国6月耐用品订单修正值、澳洲联储召开议息会议并公布利率决议;周三的欧元区6月零售销售、美国上周MBA抵押申请活动指数、美国7月ADP就业人数变动、美国7月ISM非制造业指数、美国上周EIA原油库存变化;周四的德国6月季调后制造业订单、美国上周初请失业金人数、欧洲央行管理委员会宣布利率决议、英国央行货币政策委员会(MPC)公布利率决议;周五的德国6月季调后工业产出、美国7月季调后非农就业人口变动、美国7月失业率、澳洲联储公布季度货币政策声明。

上周五是7月的最后一个交易日,而金价7月单月跌幅近5%,创2009年12月以来最高,表现为众多金融商品中最为疲弱的。其中最为核心的原因就是市场风险偏好上升,黄金避险需求骤降。随着市场对于欧洲债务危机的关注日渐消退,由此所引发的大量避险需求也退出市场,而这正是此前一度推升金价创出历史高位的重要原因。目前,市场焦点正由欧债危机转向美国乃至全球的经济复苏问题。全球最大的黄金ETF--SPDR Gold Trust最新数据显示,该基金7月26日、7月28日分别大幅减仓0.3吨和18.55吨的黄金,其中上周四的减仓数量创今年4月以来新高,7月累计减仓数量创今年2月以来的最高水平,黄金ETF的大幅减仓令投资者对于黄金的信心严重受挫。上周五美国公布了一系列经济数据,其中包括举足轻重的第二季度国内生产总值(GDP)数据,此前公布的一连串经济报告已令市场普遍担忧美国经济或将陷入二次衰退,上周五的数据进一步加重了市场对此的消极情绪。受数据影响,美元由升转跌,部分刺激了市场的避险情绪,而金价也受此刺激大幅攀升并重新站立回1180美元上方。多项经济指标表现均较为悲观,令市场对美国的经济前景堪忧,也令美联储(Fed)部分官员对于未来政策措施的态度发生了改变。目前,美联储公开市场委员会(FOMC)的10名成员中,有2名公开表示担忧通胀风险,3名担忧通缩风险(包括布拉德),剩余5名(包括伯南克)并未明确表示倾向于以上任何一方。FOMC将于8月10日召开议息会议,届时,美联储是否会取进一步措施支持经济增长将会成为会议的首要议题。尽管金价重新站立回1180美元上方,但市场整体人气依旧偏弱,而鉴于目前的市场中风险偏好情绪整体不断升温,黄金资产在短期内仍然面临进一步清算的风险;黄金ETF及非商业期货净头寸的净赎回已经说明,投资者对黄金的兴趣正在逐渐减弱。本周有澳洲联储、欧洲央行、英国央行三大央行利率决议公布,其中欧洲央行和英国央行维持利率在低位不变为市场普遍预期,且不太会有意外出现。此外,本周的焦点还在于美国7月非农就业报告和美国7月失业率数据。在近期疲弱的经济数据后,美国非农就业数据预计无法带来乐观情绪。短期内如若金价依旧不能重新站立回1200美元上方的话,恐怕难以吸引大量的资金重新流向贵金属市场,而持续上扬的动能也即化为乌有,金价短期面临的弱势格局并未能彻底改变,进一步弱势整理或将持续。金价今日下方支撑位于1173美元和1166美元;上方压力在1188美元和1195美元。

目前金银价波幅或将扩大和加速,请投资者根据自身风险承受严守止损点。同时选择黄金、白银、原油、欧元、铜、锌、铂金、股指期货、港股、美股等多种投资品种进行投资组合,以最大化降低投资风险,使合理的投资收益相对得到保障。欲知各类黄金投资品种更及时、详细、准确出入市价位的操作建议或者投资组合方案,请和资深投资顾问联系(版权所有,要转载请和本人联系)

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。