巴菲特买了多少石油股票_巴菲特油价暴涨原因

1.为什么巴菲特买中石油能赚钱,而中小股民狂亏

2.股神巴菲特又出手了!持续买入西方石油公司股份

3.巴菲特清仓西方石油赔钱了吗

4.股神巴菲特二季度净亏损高达437.55亿美元

5.为什么原油价格上涨这么快?

6.巴菲特投资的中国股票有哪些

7.能源问题未解美日等国又禁止俄罗斯黄金进口,巴菲特增持西方石油

为什么巴菲特买中石油能赚钱,而中小股民狂亏

巴菲特买中石油的时候油价很低,后来中国经济高速增长,拉动全球能源价格,所以巴菲特挣钱,用户买中石油的时候油价很高,所以中石油利润增长有限,油价处于低位,所以中石油利润大跌,未来全球能源价格的走势跟印度经济发展将密不可分,印度经济如果能高速发展,将拉动全球能源价格,比如石油,煤炭铁矿石。

当中石油回归的时候,发行价是16.7元/股,每年的现金分红只有区区的0.13元/股,二级市场以开盘48元买入,就算巴菲特要赚钱也无回天之力,按这样的分红,100年也无法回本,这就是为什么巴菲特买中石油赚钱,国内投资者买中石油亏损的原因。

扩展资料:

石油投资注意事项:

1、没有及时、准确的设置止损,多空双向制的石油投资品种由于杠杆作用,盈利与亏损都会被放大,不及时止损所带来的后果往往是极其严重的。

2、在股票市场,利好消息出台或价格突破关键位置时,将会有热钱进入,不断买入股票,推高价格,而在双向制的石油投资中,利好消息出台及关键位置被突破时,不仅有热钱进入市场,还有市场中原来的反向持仓的所有者大批的平仓,变相的增大了推动价格波动的力量。

3、由于可以自由选择,使交易次数增多,日内的波动要比股票剧烈,如果没有严格按照计划操作的话,在盘中很容易因为受情绪的左右而多次判断失误,从而引起操作者的报复性情绪,导制交易频繁,所以在这种自由度较大的市场中,股民更要控制好情绪,计划好交易,交易好计划。

百度百科-中国石油天然气集团有限公司

百度百科-原油投资

百度百科-中小股民必读全书

股神巴菲特又出手了!持续买入西方石油公司股份

收藏每日商品,了解全球商品市场动态。

今天是2022年7月14日,今日内容主要如下:

尽管在国际原油市场面临着美国加息、经济下滑等预期,但来自股神巴菲特的操作还是引起了市场的收藏。

最新数据显示,由巴菲特掌管的伯克希尔哈撒韦公司,在56.11美元到59.93美元的价位区间持续买入位于美国休斯顿的石油生产商西方石油公司股份,这使得该公司持有的西方石油股份达到1.797亿股,相当于西方石油公司流通股的19.2%。

这也从侧面表明,巴菲特依旧看好未能能源市场。

众所周知,近几年来随着欧美等国推行碳中和等一系列环保措施,越来越多的资金转移至风电、太阳能等新能源市场,进而带动以锂、镍等为主要原料的电池市场受到疯狂追捧,煤炭原油市场发展前景被市场看淡。

但就在全球对能源替代火热进行之时,俄乌冲突让传统能源市场再度高歌猛进。

从目前最新收到的消息来看,美国有关方面正在四处商讨关于俄罗斯原油限价问题。

根据国际能源署的统计数据显示,自西方国家对俄罗斯实施制裁以来,俄罗斯原油出口数量6月份已经降至740万桶/日,比5月份减少25万桶/日,这也是去年8月份以来的最低值。

但由于国际油价走高,6月份的出口收入还是比5月份增加了7亿美元。

因此,西方国家希望通过限制价格的措施,让俄罗斯的原油贸易收入受到控制。

但此前俄罗斯也明确表示,若实施大幅度的限价制裁,可能会导致国际油价飙升。

潜在的意思就是,如果大幅度限价,俄罗斯能源可能就退出国际供应市场。

而在欧洲市场,该地区是传统的俄罗斯能源主要出口目的地,特别是欧洲对俄罗斯天然气的依赖严重。

最新消息显示,在欧盟对俄罗斯即将实施的第七轮制裁方案中,依旧不会涉及到关于俄罗斯天然气供应的问题。

不过,根据此前公布的制裁方案,自8月份开始欧盟将正式对俄罗斯煤炭实施禁运,德国已经表示将在8月1日停止采购俄罗斯煤炭,12月31日停止采购俄罗斯原油。

同时,为应对俄罗斯可能会采取的突然断供天然气的风险,欧洲各国均有重启煤电、核电的计划,并且重新允许资本对这些传统能源领域进行投资。

从我们目前收到的各方消息来看,匈牙利日前宣布进入能源紧急状态,将禁止能源出口;德国在悉尼能源论坛期间与某供应商洽谈液化天然气长期供应合同,但拒绝透露供应商名称,市场猜测可能为壳牌公司;欧佩克6月份的原油产量仍然比目标水平低了100万桶/日,越来越多的分析师不再对该机构提升产能抱有太大希望;利比亚的不稳定局势仍在威胁该国的石油出口业务。

另有消息显示,在6月份中东地区对俄罗斯石油产品的进口创下2016年初以来的最高水平,其中超过三分之一的产品被运往中东石油交易和储存中心富查伊拉,预计7月份该地区对俄罗斯石油产品的进口仍会增加。

而作为全球最大动力煤出口国的印尼,计划进一步提高煤炭产量,以应对新增订单需求。

不过,从大的环境来看,抛开俄罗斯可能退出全球原油供应市场的风险,当前经济下滑预期和美国加息对全球包括能源在内的大宗商品价格都构成潜在威胁。

巴菲特清仓西方石油赔钱了吗

没有。

伯克希尔仅持有西方石油公司约9%的普通股。不过,值得注意的是,该公司还持有西方石油公司的认股权证,可以以59.62美元的价格再买入8390万股。其实巴菲特很早就开始布局西方石油了。伯克希尔在2019年投资100亿美元,协助西方石油并购安达科石油。伯克希尔持有的西方石油公司大量认股权证就是当初敲定协议时获得的。当时,巴菲特接受采访时就表示,这些举措是对油价长期上涨的押注。

伯克希尔持有这家石油巨头9120万股普通股。以56.15美元的周五收盘计算,价值51亿美元。西方石油公司股价上周五上涨18%,上周累计上涨45%,创2020年6月来最大周线涨幅。西方石油公司于1920年建立,总部位于美国加利福尼亚州洛杉矶,主要开采石油和天然气。西方石油公司的业务范围包括美国、中东、北非和南美,是美国第四大石油和天然气公司。

股神巴菲特二季度净亏损高达437.55亿美元

美东时间8月6日上午(北京时间8月6日晚),股神巴菲特旗下伯克希尔哈撒韦公司公布二季报,因投资组合出现巨额帐面亏损,二季度公司归属于股东的净亏损高达437.55亿美元,上年同期为净利280.94亿美元。

财报显示,公司第二季的经营利润为92.83亿美元,去年同期为66.86亿美元,增幅为38.8%。但公司在投资和衍生品方面的亏损高达530.38亿美元,其中股票帐面亏损高达668.6亿美元。

二季度公司主业实现营收761.8亿美元,市场预期735.37亿美元,去年同期为691.14亿美元,显示其主业——保险、铁路和公用事业等发展仍相当稳健。

上半年伯克希尔公司累计净亏损382.95亿美元,上年同期为盈利398.05亿美元。

不要过度纠结短期损益

报表指出,鉴于公司股权证券投资组合的庞大规模,市场的波动以及股票未实现损益的变化,将对公司的业绩产生重大影响。此外,某些以外币计价的资产和负债的定期重估,以及资产减值费用等都可能会造成周期性的净利润波动。

美国财务会计准则委员会(FASB)已修改了公认会计原则(GAAP),要求上市公司在季报和年报中考虑其股票投资的短期波动。这意味着伯克希尔哈撒韦所投资股票的价格波动,将反映在公司的业绩报告中,即使只是未实现的帐面收益或帐面亏损。

因此,伯克希尔在季报中依旧提醒:投资人不要过度关注公司财务报告中投资收益的波动。

财报指出,“任何一个季度的投资损益通常都是没有意义的。其提供的每股净收益数据可能会对那些对会计规则知之甚少或一无所知的投资者产生极大的误导。”

二季度,伯克希尔每股A类普通股亏损29754美元,B类普通股每股亏损19.84美元。相比之下,去年同期每股A类普通股盈利18488美元,B类普通股每股盈利12.33美元。

为抑制高通胀,美联储今年以来多次大幅加息,经济衰退担忧日渐升温,二季度美国股市陷入熊市。当季,标准普尔500指数跌幅逾16%,这是自2020年3月以来最大的季度跌幅。今年上半年,大盘累计下跌20.6%,创下1970年以来的最大上半年跌幅。

五大重仓股

今年第二季度,伯克希尔哈撒韦股票持仓的大约69%集中在五家公司:美国运通(210亿美元)、苹果(1251亿美元)、美国银行(322亿美元)、可口可乐公司(252亿美元)和雪佛龙(237亿美元),重仓股名单与上季度一致。

苹果、美国银行和美国运通这三大重仓股,二季度跌幅均超两成。

值得一提的是,伯克希尔今年以来大幅增持西方石油。财报显示,截止6月末,公司已收购了占西方石油现有股本17%的股票,价值93亿美元,这也是近年来伯克希尔少见的一笔大宗投资。

7月,伯克希尔继续增持西方石油,持股比例已经高达19.4%,距离财务“并表”仅剩一步之遥。

西方石油公司是今年标准普尔500指数中表现最好的股票,由于油价飙升,其股价上涨了一倍多。

回购速度放缓

今年第二季度,伯克希尔仍一如既往地推进股票回购,不过回购势头有所放缓。季报显示,伯克希尔二季度共斥资约10亿美元,用于购买公司普通股,一季度回购额为32亿美元。

截至2022年6月30日,伯克希尔哈撒韦共有1475077股流通A类股和2,205,865,262股B类股。

季报显示,二季度伯克希尔公司的现金储备略降至1054亿美元,上季度末为1063亿美元。

为什么原油价格上涨这么快?

周四,欧佩克+(欧佩克与非欧佩克产油国)宣布将石油减产协议延长至4月底。听到减产的消息,不仅国际油价先涨为敬,而且高盛甚至给出了三季度油价突破80美元/桶的预判。

还记得大约一年前,国际油价一夜暴“负”,闹出了中行原油宝的大乌龙。也就不到一年时间,国际油价的天怎么说变就变?

原油不仅是大宗商品之王,也是股市里的重要题材。本文将从聚焦3个维度,来探讨油价V型反转背后的机会:

前因后果对策

一. 前因

石油在需求端,与国际经济形势密切相关。因此,当一年前疫情席卷全球、股市暴跌之时,在悲观的经济预期下,石油的需求自然是萎靡不振。

而在供给端,世界上主要的石油出口国不到20个。如果这些国家能够步调一致,从理论上是可以随心所欲的控制油价的。而为了达成这一目的,富得流油的沙特做起了带头大哥,带领各产油国成立了意在通过限产来涨价的欧佩克。(在经济学概念中,像欧佩克这样的组织被称为卡特尔)

数字人民币系列之三:王座下的阴谋(3/6)

菠菜的视频

· 1699 播放

尽管看起来能在原油市场呼风唤雨,但实际上欧佩克面前要面对3座大山:

1.欧佩克成员国内部的矛盾

只有当欧佩克所有成员国都认真履行减产协议,国际油价才能出在高位。但问题是,减产也意味着有价无市,所谓的高油价只不过是直面富贵罢了。所以,站在博弈的角度,每个成员国都有动机在他国减产之时,自己偷偷增产,赶紧把直面富贵落袋为安——可是如果所有成员都这么想,所谓的减产协议就只不过是一纸空文。

另外,作为产油主力的中东国家虽然都有着相同的信仰,讲着同样的语言,但是彼此之间却是谁也不服谁。且不说沙特、伊朗分别拉起了逊尼、什叶两大山头,甚至沙特都无法摆平自己阵营里的小弟。比如卡塔尔早就看不惯沙特,于是在2019年初退出了欧佩克。

2.欧佩克与非欧佩克产油国的矛盾

非欧佩克产油国,以前主要是俄罗斯。

尽管俄罗斯已从世界霸主堕落成一个靠出过活的二流国家,但瘦死的骆驼比马大,地大物博,且还武力值爆表,俄罗斯仍然是欧美重点提防的对象。

所俄罗斯并不怕沙特来硬的,毕竟后者只不过是一个表面镀金的封建国家。俄罗斯不是欧佩克成员国,也就没有义务遵守减产协定,所以,欧佩克减产让油价上涨,俄罗斯反而占了便宜。

更要命的是,现在不仅是沙特和俄罗斯划江而治的问题了,而是沙特、俄罗斯、美国三足鼎立的局面。

3.页岩油的冲击

页岩油可以简单理解为品位不高的原油(此处不是学术很严谨,需要有油页岩资源)。然而,技术进步和油价上涨,会让曾经没有开采价值的资源,变得有利可图。

实际上,美国自身的石油资源并不少,近在咫尺的墨西哥湾里,就有不少大油田。后来,页岩油又极大的增加了石油的供给,再加上美国制造业外流,导致石油需求的下降——美国从石油进口国变成了出口国。

页岩油动了传统产油国的奶酪,沙特和俄罗斯早就对页岩油不爽了。不过,页岩油在成本上是处于劣势的。页岩油根据开采条件不同,其成本大致在每桶30美元至50美元,要比沙特、俄罗斯的采油成本高出不少。

于是,大约在去年这个时候,沙特拿出杀敌一千自损八百的觉悟,大量增产,并以跳楼价甩卖原油,意在挤垮美国的页岩油。结果这招真的奏效了,去年二季度,美国页岩油钻探的先锋,切萨皮克能源公司市值暴跌超90%,申请破产保护,成了行业近5年来最大的破产事件。

二. 后果

沙特的目标初步达成,萨勒曼亲王高调表示:“(美国页岩油)钻井的时代,已经永远结束了。”

终于可以限产涨价了——信心爆棚的沙特,甚至同意俄罗斯小幅增产。但沙特可能高兴得有点早,有两个逻辑会在暗中侵蚀其自信的根基:

1. 随着油价的进一步攀升,页岩油可能卷土重来。毕竟只是山姆大叔那边只是公司在财务上破产,但是技术还在,就算是破产后无法东山再起,接盘的公司仍然可以用页岩油钻井技术赚钱。尽管美国页岩油井数量还没恢复到疫情前的水平,但已经从2020年的低点开始回升;

2. 油价上涨无疑是在给光伏、风能等替代能源,以及新能源车送助攻。按照经济学的规律,一种商品涨价,会刺激其替代品的需求上升。如果重回高油价时代,充满电没公里只要5分钱的“人民神车”五菱宏光mini EV不是更香吗?

三. 对策

尽管欧佩克很努力地想控盘,但国际油价仍然呈现出明显的周期性。

国际油价大涨,无疑直接利好“三桶油”——中国石油(601857)中国石化(600028)中海油(美股代码CEO)。但是从股价长期走势来看,尤其是中石油、中石化,没有成长性也就算了,但是连周期股波段易机会都不给这就过分了,直接走走成一路阴跌的大熊股,说多了都是泪。

其实精于消费股的巴菲特,也买周期股。股神就曾在十几年前在港股抄底中石油,爆赚了一笔。只不过,巴菲特持有了3年就开始清仓了,也就是说股神只是因为中石油超跌才参与,并不是看好长期前景。

但如果把眼光拓展到整个油气板块,甚至是传统工业领域,实际上还是有一些机会可以关注的。

例如2020年7月,巴菲特旗下的伯克希尔哈撒韦,收购了一批天然气管道公司,交易总额约100亿美元。

来源:澎湃新闻

在股神的启发下,我们对于油价上涨的对策,可以关注以下2个投资逻辑:

1. 在碳中和的大题材下,化石能源中,碳排放量更低的天然气,将因为需求激增而扩张产能。BP(英国石油公司)就曾在报告中预测,到2035年,天然气在一次能源(能从自然界中直接利用)中的消费占比将接近25%,仅次于石油。由于油气的价格是正相关的,油价上涨也会带动天然气涨价;

2. 管道是天然气运输最重要的方式之一。目前我国正在大力加强天然气管网建设,三桶油已经将管道资产剥离并转移至管网公司。而且我国管网建设现在仍处于建设期,因此管道材料的供应商将迎来需求的改善。

更多内容欢迎关注微信公众号“星空财富”(ID:xingkongcaifu1)

巴菲特投资的中国股票有哪些

1、中国石油:巴菲特在2002年至2003年期间购买了1.3%的中国石油港股,成为第二大股东,并在2007年以40亿美元的价格出售,实现了700%的超额收益。

2、比亚迪:巴菲特在2008年以每股约8港元的价格购买了2.25亿股比亚迪H股,总耗资18亿港元,并在随后的十几年中持续持有,比亚迪的市值已近60亿美元,占伯克希尔的股本比例为8.2%,价值上涨了近25倍。

3、中石油:巴菲特在2003年以每股1.6港元买入中国石油H股,最终持有23.4亿股,成为第二大股东,共计花费4.88亿美元。

4、西方石油:巴菲特在2023年增持了西方石油公司的股票,并继续加仓。

5、康菲石油:巴菲特在低油价时买入康菲石油,并在投资康菲石油时两度“失利”。

6、菲利普66:巴菲特在低油价时买入菲利普66,并在投资康菲石油时两度“失利”。

能源问题未解美日等国又禁止俄罗斯黄金进口,巴菲特增持西方石油

收藏每日商品,了解全球大宗商品市场动态,今天是2022年6月29日,今天主要内容有:股神巴菲特旗下的伯克希尔继续买入西方石油股票;美日等国宣布将禁止从俄罗斯进口黄金;全球海运费价格下跌;中国做好国际原油冲上130美元的补贴方案。

以下是今日的详细内容:

截止目前西方国家仍在就俄罗斯能源出口限制进行讨论,但从国际市场来看,受不稳定因素的影响,尽管当前汽油和航空燃料的需求仍然没有恢复到2019年的水平,价格却有再次攀升的趋势。

目前西方国家也首次确认,对俄罗斯进行的制裁对于能源价格产生了影响,这是不可否认的,各国也为此付出了代价,但欧盟各国设法摆脱对俄罗斯进口能源的依赖将不可避免。

最新消息显示,巴菲特掌控下的伯克希尔近段时间持续买入西方石油公司的股票。

截止本周一,伯克希尔总计持有1.535亿股西方石油股票,价值约90亿美元。

外界猜测,巴菲特最终收购西方石油“机会很大”。

而对于能源问题所带来的影响,也让欧盟对于在2035年对内燃机动力系统的禁令受到影响,除了此前德国表示反对外,近日包括意大利、葡萄牙、斯洛伐克、保加利亚和罗马尼亚在内的几个欧洲国家,正在推动一项计划以推迟该项禁令。

与此同时,欧盟还在加快设置天然气价格上限的进程,以避免冬季出现气荒局面。

法国甚至呼吁让受到制裁的伊朗和委内瑞拉回归国际石油市场。

不过,从整体来看,欧美等国对于俄罗斯大宗商品出口市场的具体策略有所分化。

日前,英国、美国、日本和加拿大宣布将禁止从俄罗斯进口黄金。

但七国集团中的德国等欧盟国家目前并未跟随。

数据显示,俄罗斯90%的黄金出口到七国集团国家,其中很大一部分出口到英国。

其他方面,受近段时间加息和经济衰退预期影响,波罗的海交易所的主要海运指数BDI下跌,创下两个多月来的最低点,因为所有类型货轮的运费回落。

在国内市场,目前针对国际能源市场的波动,近日我国主管部门发布《关于做好国际油价触及调控上限后实施阶段性价格补贴有关工作的通知》,通知指出,当国际市场原油价格高于国家规定的成品油价格130美元/桶调控上限时,成品油价格阶段性不再上调,中央财政对炼油企业给予相应价格补贴。

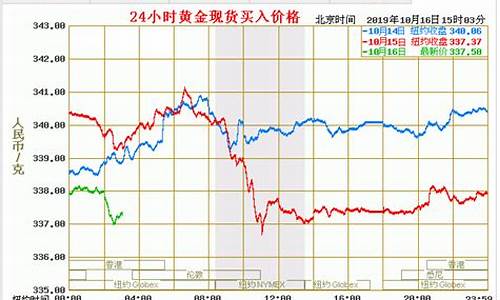

据来自中国石油大学教授高新伟分析认为,下半年国际油价易涨难跌,国内油价10元附近波动预计将成为常态。

而在需求方面,伴随着各地疫情防控形势的缓解,在各项政策调控的刺激下,市场对于地产板块的看法有所回暖。

最新消息显示,近日上海8类文旅场所逐步恢复开放,来自央行的调查数据也显示,对下季房价,16.2%的居民预期“上涨”。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。